法人化は、税額だけでなく、経費の自由度、社会保険などを総合して考えよう

- 2018.09.10

- 税金

「利益が増えてきたので、法人化しようと思っているんですけどどうでしょうか?」

税理士が必ず受ける質問です。

この質問は大抵の場合、「法人化すると税金がお得になりますか?」

といった意味で聞かれています。

おおよその個人事業の利益が500万〜800万超えたあたりから法人化を、とよく言われることではありますが、個々の状況によって異なるため非常にお答えするのが難しいです。

法人化した場合のあらたな費用も計算する必要があります。

税額もひとつの目安ではありますが、それに加えて税額以外のところで検討する余地もあります。

法人化すれば、経費の自由度があがる

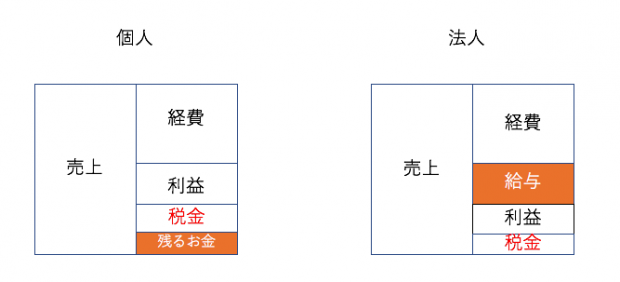

個人と法人の大きな違いとして、法人は「自分に対して給与が経費として支払える」点があります。

個人は売上から経費を差し引いて、利益に対して税金を支払った後の金額が残るお金になり、

法人は売上から経費と自分の給料を差し引いた後の利益に対して税金を支払うことになります。

ここで言いたいのは、「法人化すれば、給与を税金を差し引く前の経費にできるからお得!」ということではありません。

給与として処理すれば、もちろん社長個人の所得になり、所得税がかかる(他の所得と比べ優遇はされていますが)ので考慮が必要です。

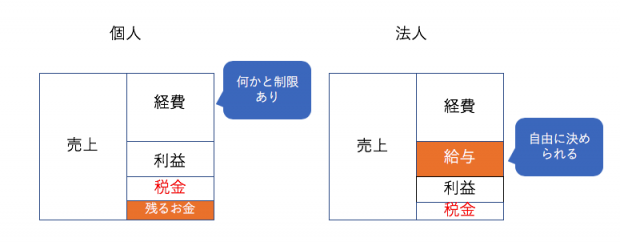

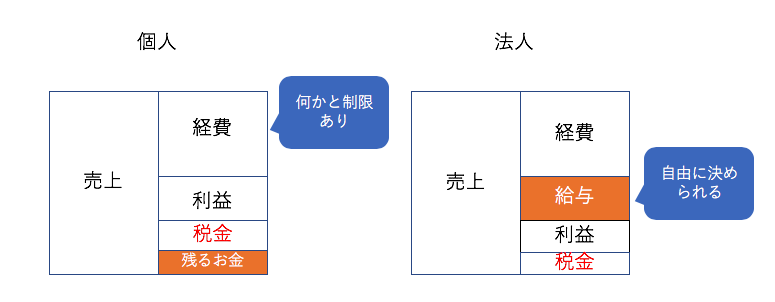

税額以外のところで注目したいのは、個人と法人の経費の自由度の違いです。

個人の場合、個人の経費をプライベート、事業とにむりやり分けなければならないので

「これは経費になるか、ならないか」を考えなければいけません。これが面倒です。

一方、法人化すれば、法人として支出した役員給与は毎月定額など、条件を満たせば法人の経費にできます。

いくら自分に給与を出すかは、よほど過大でなければ認められます。

生活費を基準に考えるのも、利益目標から考えるのも、経営者の自由です。

税額がお得になる、というよりはこういった精神的なしがらみのなさも法人化の大きなメリットです。

社会保険に加入できる

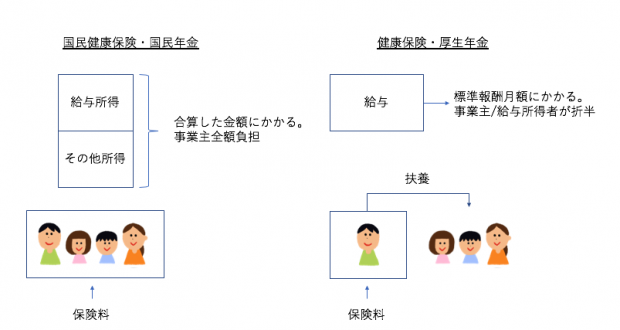

個人の場合国民健康保険と国民年金保険に加入しますが、法人化して自分に給与を支払う場合、社会保険(健康保険・厚生年金保険)に加入することになります。

国民健康保険・国民年金保険は、以下の点から負担が重くなりがちです。

- 給与所得だけでなく、すべての所得を合算した金額に保険料がかかる

- 加入者全員の所得金額を基に計算される

- 加入者の人数が増えるとその分保険料も増える

- 事業主が全額負担する

- 国民年金保険料は所得にかかわらず一律16,340円(平成30年度)

参考記事:

一方社会保険(健康保険・厚生年金保険)は、

- 給与(標準報酬月額)についてのみ保険料がかかる

- 保険料は事業主・給与所得者が折半

- 保険料がかかるのは被保険者のみ、扶養条件を満たす人(年収130万未満など)にはかからない

といった特徴があります。

これ、かなりサラリーマン(経営者含む)優遇、自営業者不利な制度ではないかと・・。

金額面からいくと社会保険(健康保険・厚生年金保険)の場合には法人も折半するのでなんとも言えませんが、心理的には国民健康保険・国民年金は納得いかない部分も多いです。

従って金額面というよりは心理的な部分を重視して社会保険に入れることを理由に法人化するのもありと思っています。(実際、私はこの理由を1番に法人を作りました)

メンタル・事務コストなども考慮して

法人化すると登記や銀行口座開設などを通じて心構え、覚悟などメンタル部分が磨かれます。(実際、私の場合銀行口座開設を1件断られて世間の厳しさを思い知らされました・・)

また、登記書類、税務署・都税・役所などに提出する書類など事務コストが個人と比べて大幅に増加します。

税額だけでなく、上記に挙げた経費の自由度、社会保険加入、メンタル強化、事務コストの増加など総合的に考えて決めるべきでしょう。

まとめ

税金は重要なポイントではあるけれども、それだけ注目するのは本質的ではないと考えています。

もちろんフリーランスのままで良い、という選択肢も大いにありだと思っています。

法人化は、税額だけでなく経費の自由度、社会保険加入、信用・覚悟、事務コスト増加など総合して考えるようにしましょう。

編集後記

週末は、ホームページと格闘。

コンサルティング、セミナーメニューを税理士事務所から法人ページへ移しました。

一人でこういったことをやるのは時間がそれなりにかかりますが、楽しいです。

メニュー

メディア

-

前の記事

モノ・お金・人への執着がなくなると自由な発想ができる 2018.09.07

-

次の記事

フリーランス・社長の気持ちに少しでも寄り添うための独立 2018.09.11