「内部留保に課税」が危険な考えであることを図で示してみた

10/282024

「企業の内部留保が増加傾向」というニュースが流れると、「企業は儲けを溜め込んでいる。内部留保に課税するべきだ!」といった「内部留保に課税」というお話が出てきます。

簿記を習った方であれば必ず違和感を抱く考え方だと思いますが、今一度自分でも図で考えてみました。

※初心者向けにわかりやすく会計の説明を絞り出した本

内部留保とは何か

そもそも、「内部留保」と言われているものは何か、確認します。

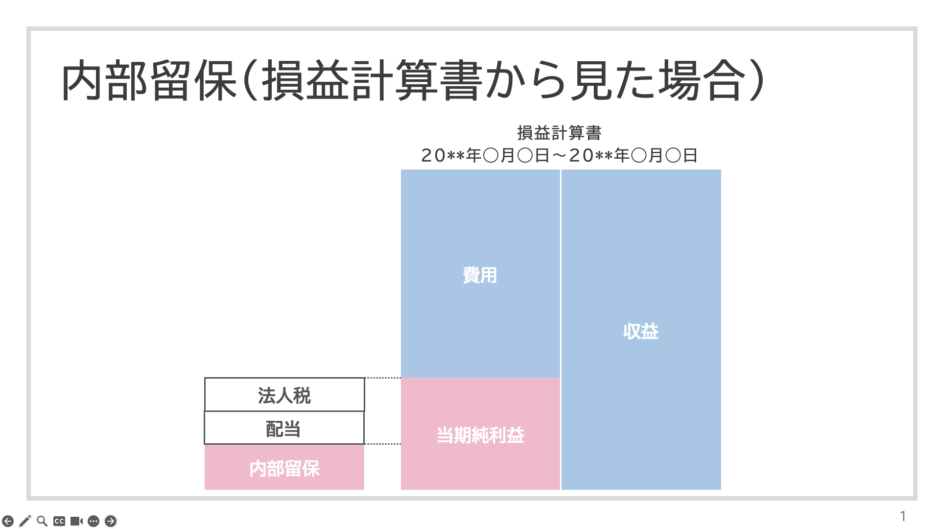

まずは、一定期間の収益と費用、利益(又は損失)を表した損益計算書からみた内部留保です。

一般的には、一定期間に稼ぎ出した純利益(収益 – 費用)から、税金である法人税、株主への配当を差し引いた金額となります。

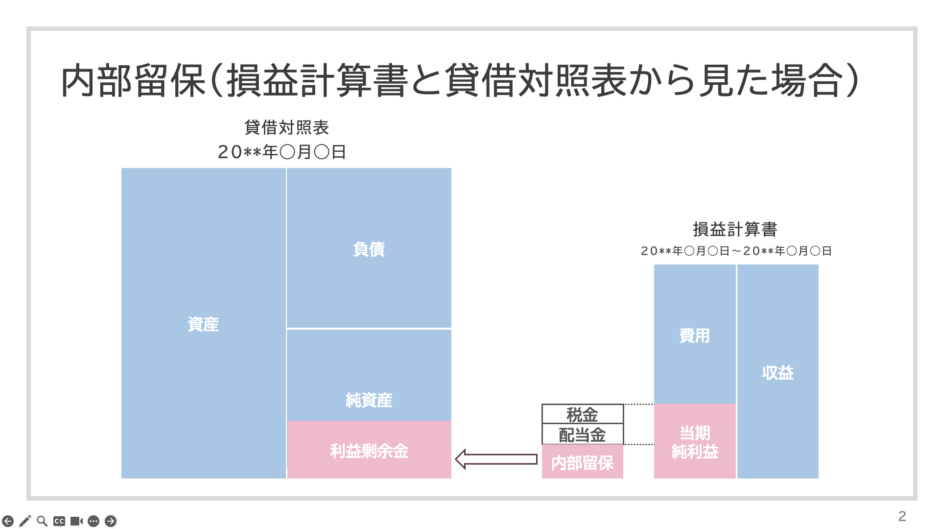

次に、一定時点における財政状態を表す貸借対照表から内部留保を確認します。

損益計算書と貸借対照表はつながっていて、一定期間に稼ぎ出した当期純利益は、資産から負債を差し引いた純資産に「利益剰余金」として積み上がっていきます。一定期間に稼ぎ出された利益から税金を払い、配当に回した残額を積み上げていくイメージです。

「内部留保に課税」の問題点

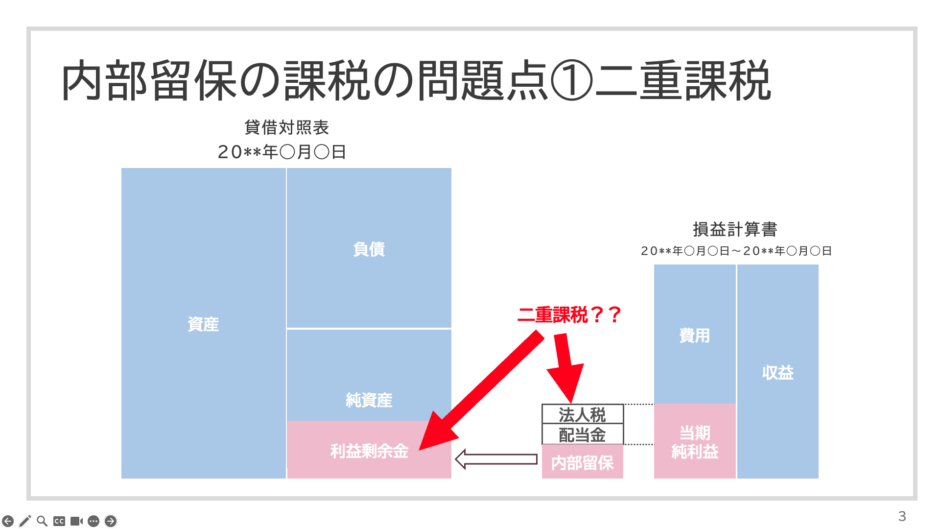

内部留保の定義を確認したうえで、なぜここに課税することが問題があるのか確認します。

まずは、図で見て分かるとおり内部留保というのはそもそも法人税が課された後の金額ということです。ここに課税してしまうと、二重課税になってしまいます。

もう一点は、

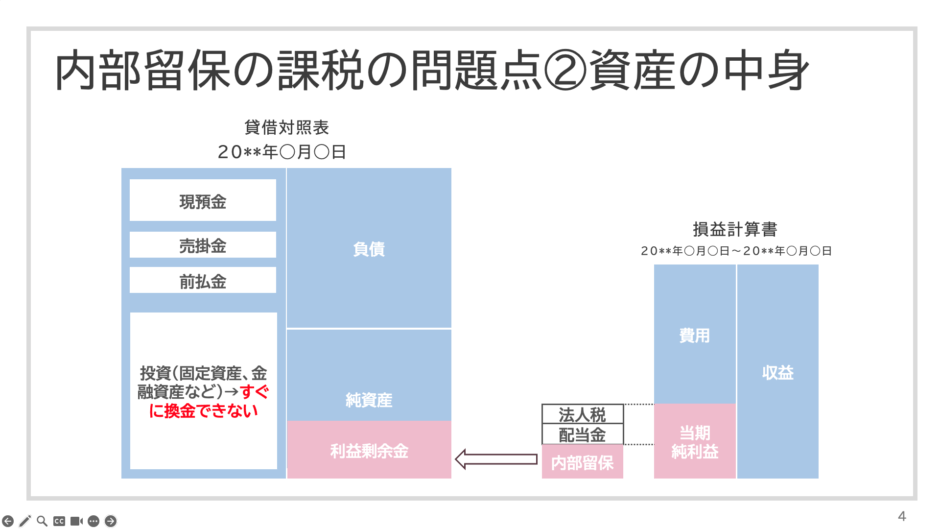

利益剰余金=余ったお金

ではないということです。

資産には、すぐにキャッシュとして使える現預金や換金化がしやすい売掛金などがありますが、それだけではありません。

会社が長期的な戦略で投資した土地、建物、工場、株式などの投資額も含まれます。これらはすぐに換金できるものではありません。

業種によっては、先行投資が必要なものもありますし、利益剰余金が積み上がっているからといってキャッシュが潤沢とも限りません。

こういった会社に対して「内部留保に課税」は非常に酷です。

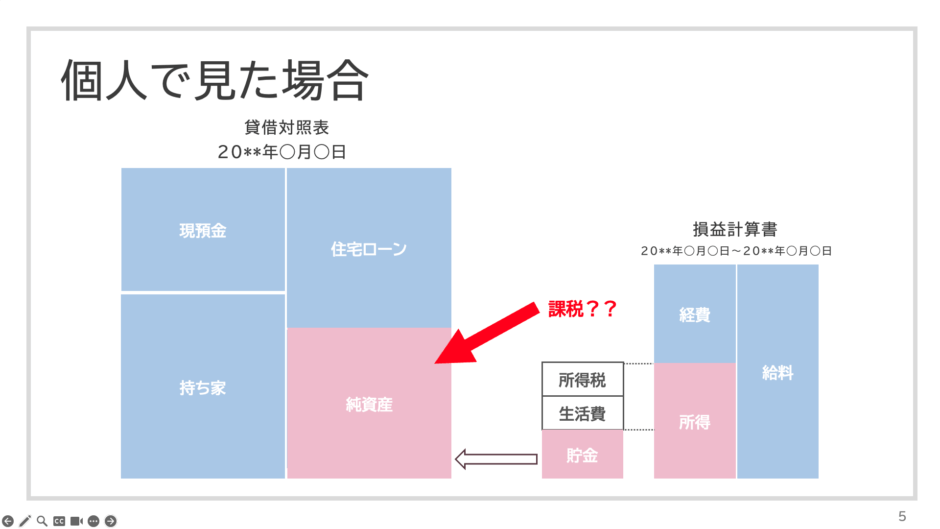

個人で考えてみるとわかりやすい

会社だと分かりづらいのであれば、個人で考えるとわかりやすいです。

資産は現預金と持ち家(住宅ローンあり)だけの会社員を考えてみましょう。毎月会社から支給される給料から経費(会社員の場合には概算経費が認められます)を差し引いた所得に対して、所得税が課されます。残った金額を生活費、貯金にまわしていくとします。

内部留保課税というのは、ちょっと乱暴ですがこの貯金に対して課税するような考えです。

資産としての持ち家としての評価額はあるにしても、それは手元にあるキャッシュではないのであらたに税金を払う余裕なんてないはず。そもそも、所得税を一旦支払っているのに…という感じにはならないでしょうか。

まとめ

「内部留保に課税」が危険な考えであることを図で示してみました。

実は、日本の法人税には「同族会社の内部留保金課税」という制度があります。

しかし、資本金1億円以下の中小企業、研究開発投資や設備投資が大きな会社は除かれており、かなり限定的な範囲となっています。

もちろん本当に儲けを溜め込んでいる会社もあるでしょう。しかし、上記の仕組みで確認したとおり、二重課税の問題と、内部留保が大きいと言ってもすべての会社が溜め込んでいるわけではないのには注意が必要です。

簿記は、会社の経理だけでなく個人の資産管理にも必須の知識なので、学校の必須科目にしてもいいんじゃないかな、とも思っています。

編集後記

金曜日は、ふと思い立ってグランドピアノを弾きに横浜のレンタルスタジオへ。

やっぱり本物はいいなあ…と。

電子ピアノでも最近はグランドピアノそっくりの音が出せるものもあるし、

新調しようかどうか考え中です。

最近のあたらしいこと

山野楽器 湘南テラスモール店

そして、早速見に行ってしまった…