納税金額は、会計ソフトの数値を基にExcelでシミュレーションするのがお勧め

- 2019.02.12

- Excel

フリーランスが支払う所得税、法人が支払う法人税は基本後払いです。

(一部、所得税の源泉徴収制度、法人税の中間納付等の前払い制度もあります)

会社員の場合には毎月の給与から所得税が源泉徴収されるので普段納税資金を気にしなくても良いのですが、

フリーランス・法人の場合には

決算後に慌てないよう、

納税資金を予め準備しておく必要があります。

「どのくらい準備しておけば良いか?」

は税務申告ソフトで入力すれば予測は可能ですが、税務申告ソフトは使いづらく専門知識が必要であるためお勧めしません。

そこで、会計ソフトの数値を基に、シミュレーションが得意なExcelで管理することをお勧めします。

自分でシミュレーションすることにより、税金の計算体系も理解できます。

所得税、法人税の基本を理解する

Excelでシミュレーションを行うためにはそれぞれの税金の基本を理解することが必要です。

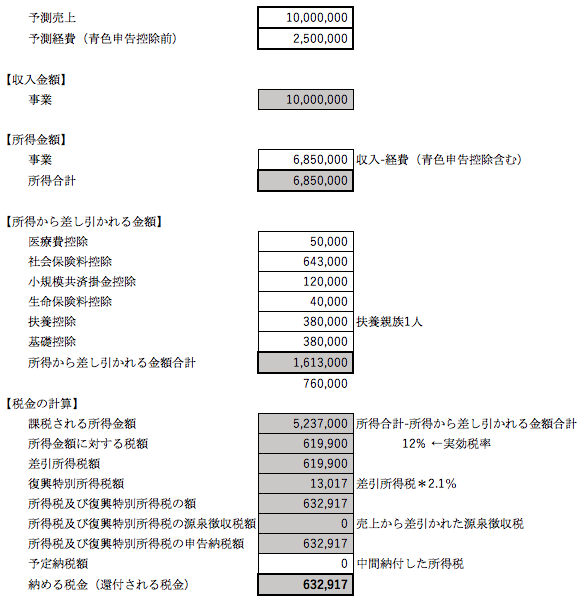

所得税の場合

所得税は、基本差引計算です。

- 収入(売上など)から経費(売上原価、販売管理費など。青色申告控除10万円又は65万円を含む)を差引いて「所得」をもとめる。

- 1から所得から差引かれる金額(所得控除)を差し引いて「課税される所得」をもとめる。

- 2の金額に応じて税率(5%〜45%)をかけて、控除額を差し引く。

- 3.から源泉徴収税額・予定納税(中間納付)を差し引く。

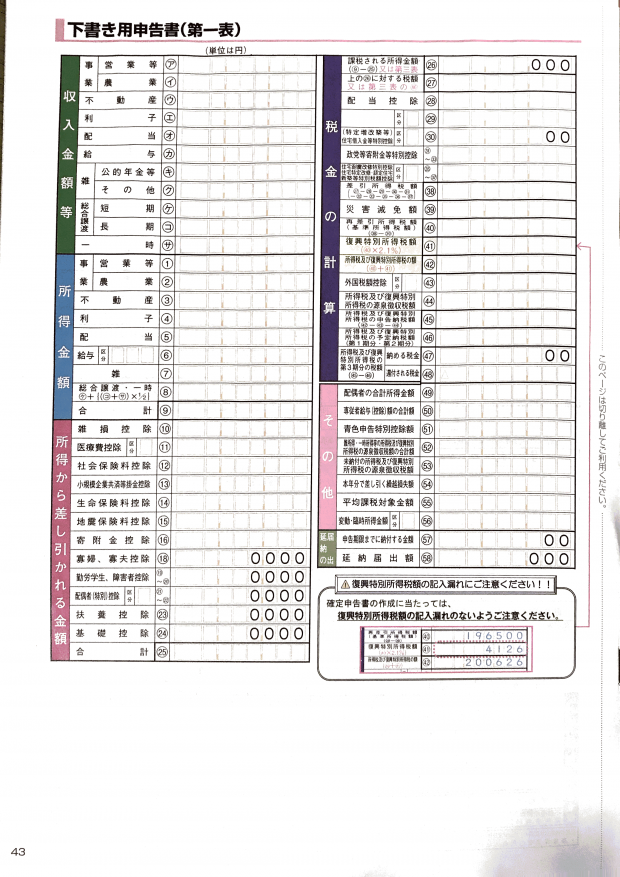

所得税の申告書第一表は上記の計算方法に沿っているので確認すると良いでしょう。

上記の計算過程を、Excelに表にします。

申告書は細かく記載されていますが、自分と関係ある項目に表示を絞るとすっきりします。

(下記は年間所得685万円の方の一例です)

あらかじめExcelには計算式を入れておきます。

おおよその年間の売上と経費、所得から差引かれる金額を入力し納める税金を把握しておきましょう。

所得税に加え、市区町村に支払う住民税(所得金額のおおよそ10%)も納税資金に加えておきましょう。

(ただし住民税は前年度の所得が基礎となるため前年度の所得を基に予測)

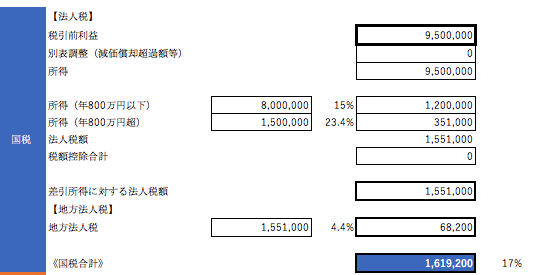

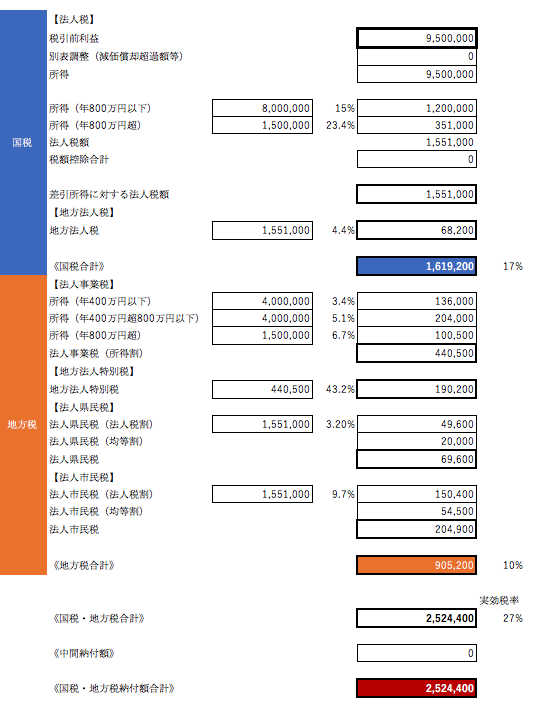

法人税の場合

法人税(地方に支払う地方税も含む)は、以下のとおり計算します(平成31年2月現在、資本金1億円以下の、中小法人の場合を例にしています。各都道府県・市区町村によって税率は異なることがあります)

- おおよその年間税引前利益(調整がなければ利益=所得となります)を計算する。(会計上の利益と税金上の利益との差額がある場合には別表調整で加減する)

- 法人税:所得に対して税率をかけて計算する。(年800万円以下は15%、800万円超は23.4%)

- 地方法人税:法人税額に4.4%をかけて計算する。

ここまでが国に支払う国税で、以下は各都道府県、市区町村に支払う地方税となります。

- 法人事業税:それぞれの所得金額(年400万円以下、年400万円超800万円以下、年800万円超)に対して各税率をかけて計算する。

- 地方法人特別税:法人事業税に税率をかけて計算する。

- 法人県民税:法人税割(所得に税率をかける)と均等割(資本金等の額によって各都道府県によって定められている金額)を計算する。

- 法人市民税:法人税割(所得に税率をかける)と均等割(資本金等の額によって各市区町村によって定められている金額)を計算する。

法人税の場合には、上記の計算は申告書で別れてしまっているので、Excelで一枚のシートにまとめると、納税予想額がひと目で分かるので便利です。

(下記は税引前利益950万円の会社の計算一例です。)

法人税の計算は少し複雑になりますが、

国税:法人税と地方法人税

地方税:法人事業税、地方法人特別税、法人県民税、法人市民税

にそれぞれ区分した上で

「何に」「どの税率をかけるか」

を理解すれば

それほど難しい計算ではありません。

参考:消費税の場合

フリーランス・法人両方に関係する税金として消費税があります。

(消費税は基本的に、年間の消費税の課税対象となる売上が1,000万円を超えた年の2年後から発生します。)

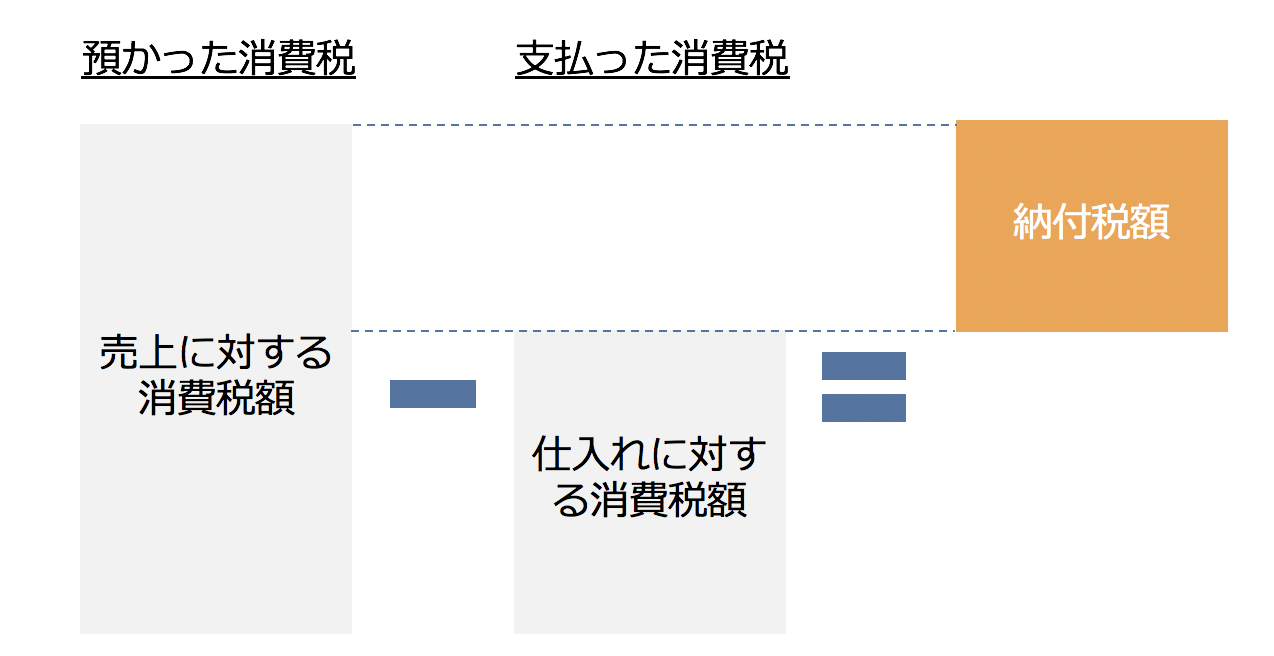

消費税は、預かった消費税から支払った消費税を差し引いて計算します。

(簡易課税制度と、細かい計算方法の説明は省きます)

税抜経理(消費税を別科目で処理する方法)では、

預かった消費税は「仮受消費税」、支払った消費税は「仮払消費税」

という科目で処理するのでこの差額を1年換算すればおおよその消費税の納税額が計算できます。

こちらは会計ソフトで税抜経理で日々会計処理を行っていれば把握できます。

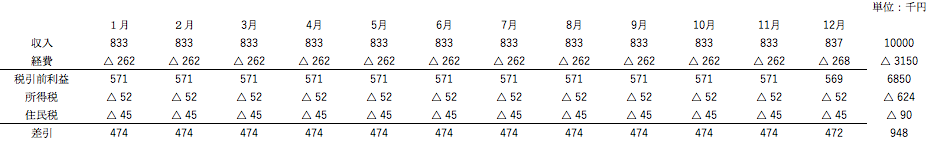

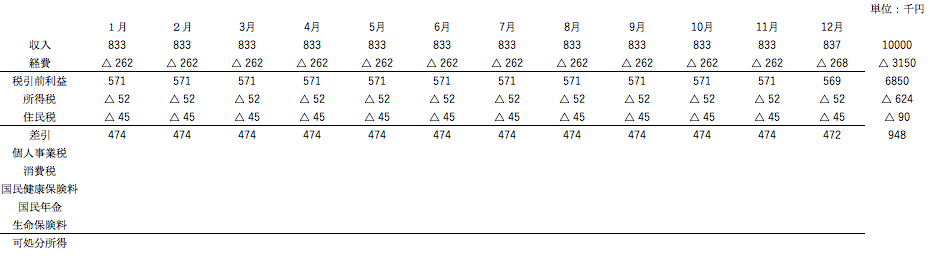

毎月の経理に納税予想額を落とし込む

毎月の経理締め後に、別途Excelで税引き後の利益を仮計算しましょう。

下記は所得税の例です。

毎月の予測の税引前利益から、月に換算した予測の所得税・住民税を差し引いています。

(簡便的な数字にしてます)

帳簿上の毎月の税引前利益が57万程度ですが、税引き後は47万程度なので、

毎月10万円を目安に納税資金を積み立てていくようなイメージです。

これに加えて、人によっては消費税、個人事業税、

更に国民健康保険料、国民年金、生命保険料なども加味し、

厳密な自由に使えるお金である可処分所得を計算するとより安心でしょう。

法人税も同じイメージです。

税引前利益から見込みの法人税等(計算が難しい場合には税引前利益の3割程度でOK)と、消費税を加味しておきます。

もちろん月々の収入・経費予測は都度更新していきます。

こういったシミュレーションは現状会計ソフトでは難しく、Excelが最適です。

上手く会計ソフトとExcelを使いこなして納税予測に活かしましょう。

まとめ

納税資金の管理は、会計ソフトの数値を基にExcelでシミュレーションするのがお勧めということを書きました。

会計ソフトは優れていますが、やはり小回りがきくのはExcelです。

納税資金管理の他にもプロジェクト・人ごとの利益管理、支払調書の管理、源泉税支払管理なども

うまくExcelと併用することが現状一番良い方法だと思っています。

ただリアルタイムで数値が会計ソフトに入力されていることが前提となりますので、

まずは日々経理を目指すことが大事です。

参考記事:

編集後記

3連休は、確定申告の仕事をしたり、姉へのプレゼントであるアクセサリーを作ったり、都内のイベントに参加してそのまま近隣のホテルに泊まったり。

アクセサリーを袋に封入しましたが、

ぐでたま袋なので一気にぐでっとなりました・・。

メニュー

メディア

More from my site

-

前の記事

キラキラした投稿が苦手。完璧じゃない自分・他人を称え、楽しむ 2019.02.08

-

次の記事

何に使えるか分からなかったタブレット。使ってみて、業務に欠かせないものに。 2019.02.13