「人」「物理的な場所」どちらに注目して課税するか 国境を超える税金の基本である「全世界所得課税」と「国内源泉所得課税」

9/202018

カテゴリー:税金

「海外に住んでいて、日本のアフィリエイト収入があるのですが、日本で申告の必要はありますか?」

「日本に住んでいて、海外の不動産賃貸収入を得ています。日本で申告が必要ですか?」

などといった国境を超えた税金の相談を受けることがあります。

こういった税金を考える上で基本となる考え方があります。

それは、課税する上で、「人」と、「物理的な場所」どちらに着目するかということです。

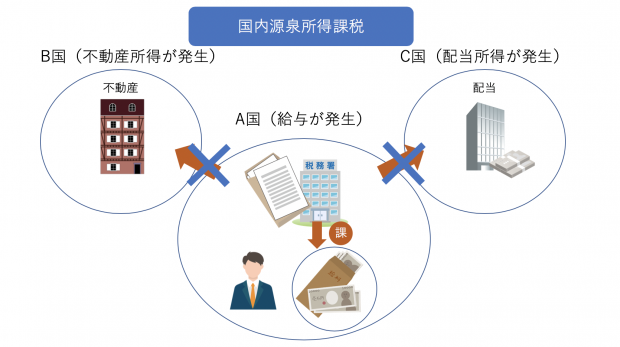

「人」に着目して課税する考え方

まず、「人」に着目して課税する考え方があります。

例えば、A国で給与、B国で不動産賃貸収入、C国で配当所得を得ている人がいるとします。

このときにA国の課税について考えてみます。

もしA国が「人」に着目して課税する考え方であれば、「その人」が稼いだ所得であればどこで発生した所得にかかわらず、全世界の所得に課税しようという考え方になります。

このような考え方を、「全世界所得課税」と呼びます。

日本では、居住者(その国に住所がある人)についてこの全世界所得課税の考え方をとっています。

もし日本以外に国外で得ている所得があれば、すべての所得を集計して日本にて申告・納税しなければなりません。

居住者(各国によって基準はまちまちですが)に対して「全世界所得課税」の考え方をとる国は他にも、

アメリカ、カナダ、ブラジル、ドイツ、フランス、イタリアなどがあります。

全世界所得課税の考え方の場合、二重課税は避けられないので二国間の「租税条約」による免税又は軽減、外国で支払った税金を住んでいる国の税金から差し引く「外国税額控除」によって解消が図られています。

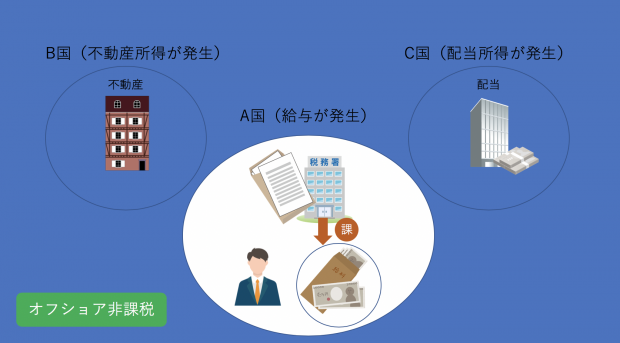

「物理的な場所」に着目する考え方

もうひとつは、「物理的な場所」に着目して課税する考え方です。

例えば、さきほどと同じ例でA国で給与、B国で不動産賃貸収入、C国で配当所得を得ている人がいるとします。

このとき、A国が「物理的な場所」に着目して課税する考え方をとっていたらどうなるでしょうか。

物理的な場所に着目する考え方であれば、所得を得た「人」ではなく、「その所得は国内で発生したか」ということに着目して課税します。

この場合、A国は、A国内で発生した給与所得についてのみ課税を行い、B国、C国の所得には課税しません。

このような考え方を「国内源泉所得課税」といいます。

この国内源泉所得課税は、「一歩岸から離れると非課税」という意味で「オフショア非課税」などとも呼ばれます。

「国内源泉所得課税」は、日本の場合日本に住所のない「非居住者」に対して採用されています。

日本に住所のない外国人等は、日本で発生した所得のみ日本で申告することになります。

つまり日本は、

居住者(日本に住所がある人)・・・全世界所得課税

非居住者(日本に住所がない人)・・・国内源泉所得課税(オフショア非課税)

のミックス型をとっていることになります。

例えばアメリカも、日本と同じように居住者と非居住者に対してこのような考え方をとっています。

ただし、なかには居住者も、非居住者いずれも「国内源泉所得課税」をとっている国もあります。

香港、台湾、マレーシア、シンガポールなどです。

これらの国に住めば、海外の所得には課税されないので、二重課税のリスクが減ります。

逆に言うと、所得が発生した国でも、居住地国でも課税が発生しない「二重非課税」が発生しやすい地域とも言えます。

まとめ

国境を超える税金を考える上で基本となる「人」「物理的な場所」どちらに注目して課税するかということで、「全世界所得課税」と「国内源泉所得課税(オフショア非課税)」を説明しました。

海外移住を考える場合、移住先の国の税率を確認するとともに、居住者に対していずれの課税の考え方を取っているのかを確認すると良いでしょう。

ちなみに、

「戸村先生は、マルタ(留学先として人気)の税金について詳しいですか!?」

「マレーシア(移住先として人気)の税金について詳しいですか!?」

と聞かれることがあるのですが、私は基本日本の税金しかわかりません、すみません・・

編集後記

昨日は、お客様の給与計算フォーマットの作成、セミナーリハなど。

Today’s New

花旬庵 恵比寿店

クラウド会計xero デモ画面

![[お勧め本]『ビジネスの未来 エコノミーヒューマニティを取り戻す』山口周さん – コンサマトリーな高原社会を目指す](https://rtomura-taxacc.com/wp-content/uploads/2021/01/78b2f11d6409f411ab4c069e5ff8715d-150x150.jpg)