間違えやすい消費税の可否判定

- 2016.08.17

- 税金

前回の記事に引き続き、消費税の可否判定について書いてみたいと思います。

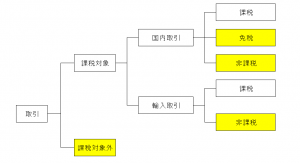

消費税の可否判定の全体像はこちらです。(黄色い部分は消費税が課されない)

私が企業の新米経理部の社員だったときに、よく間違えた項目を挙げます。

会費でも課税となるものがある

前回の記事でも触れたとおり、消費税の課税対象となるためには以下の4つの条件が必要となります。

- 国内取引であること

- 事業者が事業として行うものであること

- 対価を得て行われるものであること

- 資産の譲渡及び貸付け並びに役務の提供であること

会費は、基本的にはその団体の構成員として「出資」するという色合いが強いため上記の3.の「対価性」がなく消費税の対象外となります。

ただし、会費のなかでも

- 出版物の購読料

- 研修の受講料

- 施設の利用料

などが含まれている場合にはこれらは明確に対価性があるため消費税の課税対象となります。

会費部分と上記部分とが明確に分けられている場合には上記部分はきちんと課税で処理することが大事です。

(ただし、実務的には明確に区分されていない場合も多いのでその場合は先方に確認するか、もしくは全額を事業者不利の課税対象外で処理することが無難です)

切手→購入したときに課税が認められる

切手の購入は消費税の非課税項目の一つとなっており消費税はかかりません。

切手を封筒に貼って郵送して初めて消費扱いとなり消費税を認識します。

つまり、原則的には

切手を買ったとき:非課税

切手を使ったとき:課税

となります。

ただし、実務上このやり方は非常に面倒です。

そこで、消費税の基本通達では購入した物品切手を自ら使う場合において、継続して購入した日に消費税を認識しているときは、この処理を認めています。

従って自ら使う切手を購入したときに消費税を認識する方法を継続していれば問題はありません。

商品券→購入したときに課税が認められる(自己使用の場合)

切手と同様、商品券も非課税項目の一つとされています。

従って原則的には

商品券を買ったとき:非課税

商品券を使って商品と交換したとき:課税

となりますが、自らが使用する商品券を購入したときに消費税を認識する方法を継続していれば問題はありません。

(つまり、商品券を贈答用などに購入した場合には原則的な方法となり、購入時に非課税、贈答時には課税対象外となります)

海外渡航費用に関わる消費税

海外渡航費用に関わる消費税の扱いは以下の通りです。

- 航空券代(輸出免税等に該当)→免税

- 燃油サーチャージ(航空券代に付随する費用であるため輸出免税等に該当)→免税

- 保険料(課税に馴染まない項目)→非課税

- 空港施設利用税(空港を利用するための対価)→課税

- 航空券手配手数料(代理店に手配してもらった対価)→課税

このほか、国内乗継便も一定の条件を満たせば免税となります。

海外渡航費用の請求書はゴチャゴチャして区分が大変ですが一つ一つ慎重に消費税の可否判定を行わなければなりません。

通勤費、旅費日当→課税

所得税とごっちゃになってしまう場合が多いのですが、通勤費と旅費日当は消費税の課税対象となります。

なお、所得税が課されない通勤費の限度額は、交通機関又は有料道路を利用している人に対しては10万円となっています。

違約金・損害金、各種手数料

予約のキャンセル等で違約金、解約損害金が発生した場合など懲罰的な意味合いで支払う項目については消費税の課税対象の条件となる「対価性」を満たさないため、消費税の課税対象外となります。

似たようなもので駐車違反等による交通反則金も対価性がないため課税対象外となります。

なお、同時に支払う「解約手数料」「取消手数料」「払い戻し手数料」等は、各種キャンセル等に関わる事務の対価であるため消費税は課税となります。

まとめ

私が経理の新米だった頃に判定に迷った消費税の項目を書いてみました(他にも間違えやすい項目はたくさんありますが)。

最近導入された国境を超えた電気通信役務提供サービスに係る消費税のリバースチャージ方式や、今度導入される予定の軽減税率など、消費税の取り扱いはどんどん複雑になってきています。

やはり上記の図で消費税の全体像をきちんと抑えておくことが大事です。

編集後記

スーパーのキウイが30%引きになっていたので買ってみたのですが熟しすぎていて食べられたものではありませんでした・・。

やはり果物は鮮度が大事だと気づきました–;;

メニュー

メディア

More from my site

-

前の記事

消費税がかからないパターンは3つある 2016.08.16

-

次の記事

クラウドの流れと物理的な事務所の意味 2016.08.19